Conoscenza finanziaria ed estensione del ciclo di vita delle imprese: 4 suggerimenti per evitare il fallimento di un business

Una ricerca commissionata da Banca d’Italia a fine 2022 su un campione di circa 2.000 imprese non finanziarie italiane con meno di 10 dipendenti evidenzia come la popolazione rappresentata dai proprietari di microimprese e dai CEO delle società a responsabilità limitata abbia un tasso di alfabetizzazione finanziario molto basso.

I dati raccolti ed analizzati da Banca d’Italia forniscono prove robuste sulla limitata alfabetizzazione finanziaria delle micro-imprese, che si può ritenere singolare in un Paese sviluppato qual è l’Italia.

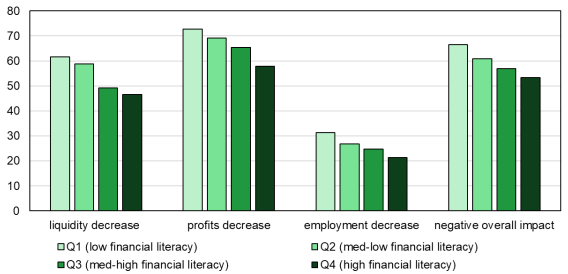

Infatti, solo il 37% circa dei soggetti intervistati è dotato di competenze finanziarie adeguate. Inoltre, la ricerca, quando abbinata all’analisi degli effetti sulle imprese della pandemia Covid-19, rileva come vi sia una correlazione significativa tra l’alfabetizzazione finanziaria dei proprietari d’impresa e la resilienza delle imprese in tempi di crisi. In altri termini, vi è un’associazione robusta tra l’educazione finanziaria delle micro-imprese e la loro capacità di far fronte agli effetti degli shock esterni: a parità di altre caratteristiche, gli imprenditori più competenti dal punto di vista finanziario hanno subito un impatto meno negativo dalla crisi da Covid-19 sulla redditività e sulla liquidità dell’azienda. A tale proposito riportiamo di seguito un grafico esplicativo della rilevanza degli effetti subiti dalla pandemia Covid-19 per imprese aventi un differente grado di cultura finanziaria (Fonte: Banca d’Italia – Questioni di Economia e Finanza – Micro-entrepreneurs’ financial and digital competences during the pandemic in Italy).

I dati e le conclusioni della ricerca sono particolarmente significativi se si pensa che in Italia le micro-imprese rappresentano una parte importante dell’occupazione e del valore aggiunto nazionale (rispettivamente il 43% e il 26%, rispetto al 29% e al 19% della media UE).

L’incremento del tasso di alfabetizzazione finanziaria delle piccole imprese è quindi un obiettivo auspicabile per le piccole imprese italiane, in quanto può contribuire significativamente ad allungare il loro ciclo di vita per diverse ragioni:

Migliore comprensione delle dinamiche finanziarie

Un’elevata alfabetizzazione finanziaria consente agli imprenditori di comprendere e padroneggiare meglio i pilastri fondamentali della finanza aziendale, come:

- la lettura del bilancio: come un linguaggio cifrato, il bilancio rivela la salute finanziaria dell’azienda, fornendo, ad esempio, la base informativa per indicatori sui profitti (o le perdite), sull’efficienza operativa e sulla solidità della propria base patrimoniale.

- l’analisi dell’andamento dei flussi di cassa: il cash flow statement fornisce una mappa dettagliata dei movimenti finanziari, consentendo agli imprenditori di prevedere i picchi e i cali di liquidità e di adottare misure preventive idonee ad evitare periodi di tensione finanziaria.

- la valutazione del rischio: mappare e valutare i rischi finanziari è cruciale per proteggere l’azienda da potenziali minacce e per prepararsi a situazioni impreviste.

- l’ottimizzazione dell’impiego delle risorse finanziarie: l’uso efficiente delle risorse finanziarie garantisce che ogni Euro speso porti il massimo valore aggiunto all’azienda, massimizzando i profitti e riducendo gli sprechi.

In estrema sintesi, per le piccole imprese investire in educazione finanziaria significa imparare a gestire meglio il proprio denaro, ad evitare sprechi, a pianificare in modo più efficace ed a prendere decisioni finanziarie più informate. Inoltre, sapendo leggere ed interpretare correttamente i risultati del proprio business, il feedback informativo delle proprie scelte ed azioni sarà anticipato rispetto al momento in cui potrebbero manifestarsi eventuali effetti negativi sulla liquidità e sui rapporti con le varie controparti, consentendo così di implementare per tempo eventuali azioni correttive.

Risposta più efficace agli shock finanziari

Investire nella cultura finanziaria per una piccola impresa significa anche dotarsi degli strumenti necessari per affrontare efficacemente gli shock finanziari. Ecco perché:

- migliore comprensione dei rischi finanziari: potendo identificare e valutare i rischi finanziari che potrebbero minacciare la stabilità dell’azienda, gli imprenditori sono maggiormente in grado di adottare misure preventive o di pianificare strategie di gestione del rischio idonee a mitigare gli impatti negativi degli shock finanziari.

- pianificazione finanziaria più robusta: pianificando in modo più efficace le proprie finanze – dotandosi di un budget ben definito, di riserve di liquidità adeguate e di una previsione fondata dei flussi di cassa – le imprese possono essere meglio preparate ad affrontare gli imprevisti finanziari e ad adattarsi rapidamente alle variazioni delle condizioni di mercato.

- capacità di gestire la liquidità: gli shock finanziari spesso colpiscono la liquidità delle imprese, mettendo a rischio la loro capacità di pagare fornitori, dipendenti e altre spese correnti. Un imprenditore informato saprà gestire meglio la propria liquidità, pianificando in anticipo e adottando strategie utili a garantire che ci siano fondi sufficienti per far fronte alle necessità aziendali anche in periodi di difficoltà.

- risposta rapida ed efficace: le piccole imprese con una buona alfabetizzazione finanziaria sono in grado anche di reagire rapidamente agli shock finanziari, ad esempio andando ad agire sulle spese non essenziali, negoziando con i creditori per ottenere dilazioni dei pagamenti o esplorando nuove fonti di finanziamento.

Le imprese con più competenze finanziarie sono più in grado di anticipare e di affrontare gli shock finanziari, come gli eventi che possono comportare la mancanza di liquidità o l’insorgere di debiti inaspettati. Disponendo di una “cassetta degli attrezzi” per le situazioni avverse, tali imprese sono in grado di sviluppare strategie di mitigazione del rischio e di adattamento alle condizioni di mercato mutevoli in modo più rapido ed efficace.

“Il rischio nasce dal non sapere cosa stai facendo” (Warren Buffet)

Accesso a finanziamenti

La disponibilità di competenze finanziarie interne può facilitare anche l’accesso a una varietà di fonti di finanziamento esterne. Ecco perché:

- credibilità finanziaria: sia le istituzioni finanziarie (banche e investitori), sia i fornitori sono più propensi a concedere finanziamenti e dilazioni alle imprese che dimostrano una buona comprensione delle proprie finanze e una gestione finanziaria solida. Un’alfabetizzazione finanziaria adeguata aumenta la credibilità finanziaria dell’impresa, fornendo alle parti interessate la fiducia necessaria per investire o concedere prestiti.

- pianificazione finanziaria: le imprese con una buona cultura finanziaria sono in grado di pianificare e gestire meglio le loro finanze, dimostrando una maggiore capacità di ripagare i prestiti e di generare rendimenti sugli investimenti. Questo rende l’impresa più attraente per le istituzioni finanziarie, che sono più propense a offrire condizioni più favorevoli o a concedere prestiti di importo maggiore.

- minore rischio finanziario: gli investitori e i fornitori sono naturalmente riluttanti a impegnare risorse finanziarie in favore di imprese che presentano un elevato rischio finanziario. Una conoscenza finanziaria adeguata consente alle imprese di identificare e mitigare i rischi finanziari, riducendo così il rischio per gli investitori e aumentando la probabilità di ottenere finanziamenti e/o di ottenerli a condizioni economiche più vantaggiose.

- comunicazione più efficace: le imprese con una buona educazione finanziaria sono in grado di comunicare in modo più chiaro e convincente con le istituzioni finanziarie. Sono in grado di presentare in modo efficace i loro piani finanziari e di dimostrare la loro capacità di gestire i fondi in modo responsabile e redditizio, il che può influenzare positivamente le decisioni di finanziamento.

In sintesi, le imprese che dimostrano una solida comprensione delle loro finanze e una gestione finanziaria efficace sono più attraenti per le istituzioni finanziarie e hanno maggiori probabilità di ottenere finanziamenti bancari, dilazioni da fornitori o investimenti da parte di investitori esterni. Sarà quindi più agevole poter disporre delle risorse finanziarie aggiuntive con cui sostenere la crescita o stabilizzare il proprio business.

Gestione più efficace delle risorse finanziarie

Investire nella cultura finanziaria per una piccola impresa porta a una gestione più efficace delle risorse finanziarie per diverse ragioni:

- ottimizzazione delle spese: un’adeguata alfabetizzazione finanziaria consente ai proprietari di piccole imprese di identificare e ridurre le spese non necessarie, di comprendere i costi fissi e variabili dell’azienda, nonché le aree in cui è possibile risparmiare e quelle su cui è più opportuno investire; consente quindi di allocare le risorse finanziarie in modo più efficiente e di massimizzare i profitti.

- pianificazione e stabilità finanziaria nel tempo: con una migliore comprensione dei flussi di cassa e delle esigenze finanziarie dell’azienda, i proprietari possono pianificare in modo più accurato e a lungo termine. Questo include la previsione delle entrate e delle uscite finanziarie, la gestione delle scadenze dei pagamenti e la preparazione per investimenti futuri.

- ottimizzazione della leva credito: le competenze finanziarie permettono alle piccole imprese di gestire in modo più efficace il credito, sia quello ricevuto dai fornitori che quello concesso ai clienti. Questo include la negoziazione di condizioni di pagamento più favorevoli con i fornitori e l’implementazione di politiche di credito o di pagamento per ridurre i ritardi nei pagamenti da parte dei clienti e migliorare il flusso di cassa.

- investimenti strategici: comprendere i concetti finanziari fondamentali consente ai proprietari di prendere decisioni più informate sugli investimenti aziendali. Ciò include la valutazione dei potenziali rendimenti sugli investimenti, la valutazione del rischio associato a determinate opportunità e l’assegnazione di livelli di priorità a quegli investimenti che contribuiranno maggiormente alla crescita e al successo dell’azienda.

- strategie di copertura dei rischi: sia per i rischi finanziari puri, sia per le conseguenze di altri rischi (rischi di mercato, rischi operativi, ecc.), una maggiore consapevolezza dei riflessi finanziari determinati dalle varie attività dell’impresa permette di mettere a punto le strategie di copertura idonee a proteggere l’azienda dalle fluttuazioni del mercato, ivi inclusa la diversificazione degli investimenti per ridurre l’esposizione a rischi specifici.

In sintesi, investire nell’alfabetizzazione finanziaria consente alle piccole imprese di gestire in modo più efficace le proprie risorse finanziarie, ottimizzando le spese, pianificando in modo accurato, gestendo il credito in modo efficiente, identificando le opportunità di investimento strategiche e redditizie ed evitando di assumere decisioni finanziarie rischiose. Ciò contribuisce a mantenere la stabilità finanziaria nel lungo periodo ed a garantire una crescita sostenibile dell’impresa.

In definitiva, un rafforzamento delle competenze finanziarie delle piccole imprese può portare a una maggiore comprensione del reale andamento del proprio business, ad una migliore capacità di risposta agli shock finanziari, ad un più agevole accesso ai finanziamenti e ad una gestione più efficace delle risorse finanziarie, riducendo così la probabilità di fallimento e aumentando le possibilità di successo a lungo termine.

Suggerimenti utili per la tua impresa

Appurati i benefici dell’alfabetizzazione finanziaria, ecco i nostri 4 suggerimenti per la tua impresa utili a creare dei presidi interni adeguati in materia di finanza aziendale e, quindi, ad evitare che possano crearsi i presupposti per situazioni di tensione finanziaria o addirittura per situazioni di insolvenza:

- inserisci nella tua azienda dei corsi di formazione o workshop sull’alfabetizzazione finanziaria per i dipendenti chiave e per i proprietari dell’impresa. Questi corsi potranno coprire argomenti come la lettura e l’interpretazione dei bilanci, la gestione dei flussi di cassa, la valutazione del rischio e la pianificazione finanziaria. Dovrà trattarsi di corsi interattivi e pratici, incoraggiando la partecipazione attiva ed offrendo esempi concreti e casi studio pertinenti all’attività dell’impresa.

- metti a disposizione delle persone chiave dell’impresa risorse educative sulla gestione finanziaria, come guide, manuali, video tutorial o articoli informativi. Queste risorse dovrebbero essere facilmente accessibili e comprensibili, fornendo informazioni chiare e utili su argomenti finanziari rilevanti per l’impresa. Puoi anche creare una libreria online o una sezione dedicata sul sito web dell’azienda dove i dipendenti possano accedere a queste risorse in qualsiasi momento.

- considera l’opportunità di assumere un consulente finanziario esterno per fornire consulenza e supporto personalizzato sull’alfabetizzazione finanziaria. Un consulente esperto può valutare le esigenze specifiche dell’impresa e creare un piano di formazione su misura, oltre a fornire consigli e assistenza su questioni finanziarie più complesse. Assicurati di collaborare con un consulente finanziario affidabile e qualificato che abbia esperienza nel settore delle piccole imprese.

- promuovi una cultura aziendale che valorizzi l’importanza dell’alfabetizzazione finanziaria e dell’assunzione di responsabilità finanziaria da parte di tutti i dipendenti. Incentiva la trasparenza e la condivisione delle informazioni finanziarie all’interno dell’azienda, incoraggiando i dipendenti a contribuire attivamente alla gestione finanziaria dell’impresa. Organizza riunioni regolari per discutere le prestazioni finanziarie dell’azienda e coinvolgi i dipendenti nel processo decisionale finanziario, dando loro l’opportunità di contribuire con idee e suggerimenti.

Seguendo questi suggerimenti, sarai in grado di intraprendere un percorso con cui introdurre l’educazione finanziaria nella tua impresa, migliorando la comprensione finanziaria di tutti i membri dell’organizzazione e contribuendo a creare i presupposti per la crescita ed il successo a lungo termine del tuo business.

Sei pronto per trasformare la tua impresa con una gestione finanziaria più intelligente e consapevole?

Inizia oggi stesso ad investire nell’educazione finanziaria e porta la tua impresa al prossimo livello!

Contattaci ora per scoprire come possiamo aiutarti a implementare soluzioni su misura per le esigenze finanziarie della tua impresa.

Il successo di un’azienda si misura dalle finanze disponibili ed è lì che ti aspetta!

Tel: 02 540 734 13 Email: info@theadvisorybox.com

P.IVA 02334290505 - CAP SOC 100.000€